26. Oktober 2023 von Sandra Weis

Die Beitragsbemessungsgrenze (BBG) wird voraussichtlich 2024 signifikant angehoben – auch für die betriebliche Altersvorsorge (bAV)

Im Bereich der betrieblichen Altersvorsorge (bAV) haben Arbeitnehmerinnen und Arbeitnehmer das Recht, von ihren Arbeitgebenden zu verlangen, dass ein Teil ihrer zukünftigen Entgeltansprüche durch Entgeltumwandlung für die betriebliche Altersversorgung genutzt wird. Der Referentenentwurf zur „Sozialversicherungs-Rechengrößenverordnung 2024“ sieht eine erhebliche Anhebung der Beitragsbemessungsgrenze für das Jahr 2024 vor. Doch wie wirkt sich diese Änderung auf die betriebliche Altersversorgung aus? Welche Herausforderungen ergeben sich dadurch für Unternehmen, Arbeitnehmerinnen und Arbeitnehmer, Versicherungsunternehmen und Versorgungsträger? Und wie können diese Herausforderungen bewältigt werden? Antworten auf diese Fragen gebe ich im Folgenden.

Das Betriebsrentengesetz (BetrAVG) regelt in § 1 a das Recht auf betriebliche Altersversorgung (bAV) durch Entgeltumwandlung. Hierbei wird festgelegt, dass Arbeitnehmerinnen und Arbeitnehmer von ihren Arbeitgebenden verlangen können, bis zu vier Prozent der jeweiligen Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung (BBG West) von ihren zukünftigen Entgeltansprüchen für ihre betriebliche Altersversorgung umzuwandeln. Dieser Schritt dient dazu, Arbeitnehmerinnen und Arbeitnehmer vor Altersarmut zu schützen. Bisher konnte der steuerliche Höchstbeitrag für die betriebliche Altersversorgung durch die jährliche Anpassung der Beitragsbemessungsgrenze angepasst und in der Regel erhöht werden.

Am 11.09.2023 hat das Bundesministerium für Arbeit und Soziales den Referentenentwurf zur „Sozialversicherungs-Rechengrößenverordnung 2024“ veröffentlicht. In diesem Entwurf wird eine signifikante Anhebung der Beitragsbemessungsgrenze vorgeschlagen. Der Entwurf wird voraussichtlich im Oktober ohne wesentliche Änderungen vom Bundeskabinett verabschiedet. Anschließend steht noch die Zustimmung des Bundesrates aus, was aufgrund der statistisch ermittelten Einkommensentwicklung des Vorjahres als reine Formalität gilt. Zu beachten ist, dass die Erhöhung der Beitragsbemessungsgrenze auch Auswirkungen auf die betriebliche Altersversorgung haben wird.

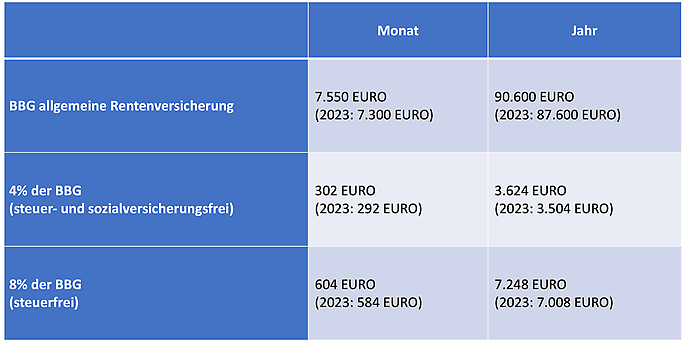

Voraussichtliche Rechnungsgrößen 2024 für die betriebliche Altersversorgung

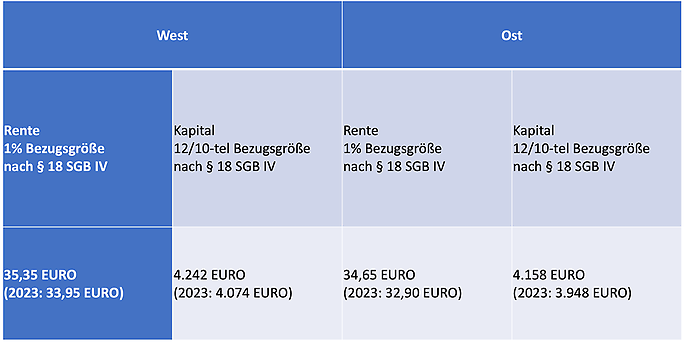

Im Rahmen des Gesetzes zur Verbesserung der betrieblichen Altersversorgung (BetrAVG) dürfen unverfallbare Anwartschaften gemäß § 3 Abs. 2 ohne Zustimmung der Arbeitnehmerin oder des Arbeitnehmers durch die oder den Arbeitgebenden abgefunden werden, sofern sie eine bestimmte Bagatellgrenze nicht überschreiten. Auch für das Jahr 2024 sind entsprechende Anpassungen vorgesehen:

Auswirkungen bei Anpassung der Beitragsbemessungsgrenze für die betriebliche Altersversorgung

Angenommen, eine Arbeitnehmerin oder ein Arbeitnehmer hat mit der oder dem Arbeitgebenden vereinbart, dass vier Prozent der jeweiligen Beitragsbemessungsgrenze von ihren oder seinen zukünftigen Entgeltansprüchen durch Entgeltumwandlung verwendet werden sollen. Das bedeutet, dass sie oder er beispielsweise jeden Monat einen Teil ihres oder seines Bruttogehalts zugunsten eines Pensionskassenvertrags aufgibt, den das Unternehmen finanziert. Mit dem Inkrafttreten des Betriebsrentenstärkungsgesetzes im Jahr 2018 wurde die oder der Arbeitgebende verpflichtet, unter bestimmten Bedingungen die Altersvorsorge ihrer oder seiner Arbeitnehmerinnen und Arbeitnehmer zu fördern, indem sie oder er einen Zuschuss zur Entgeltumwandlung leistet. Ursprünglich galt diese Zuschusspflicht nur für Neuverträge ab dem 01.01.2019, doch seit dem 01.01.2022 besteht diese Verpflichtung auch für bestehende Entgeltumwandlungsvereinbarungen. Dieser Zuschuss der oder des Arbeitgebenden beträgt pauschal 15 Prozent des Entgeltumwandlungsbetrags, sofern das Unternehmen tatsächlich Sozialabgaben einspart.

Auswirkungen für arbeitgebende Unternehmen

Bei einer Erhöhung der Beitragsbemessungsgrenze verändert sich nicht nur der Beitrag für die Entgeltumwandlung, wie beispielsweise für einen Pensionskassenvertrag, sondern auch der Zuschuss der oder des Arbeitgebenden kann davon betroffen sein. Das Unternehmen, das die Mitarbeitenden beschäftigt, muss den angepassten Umwandlungsbetrag in den Gehaltsabrechnungen berücksichtigen. Hierzu gehört auch, dass der gesetzliche Pflichtzuschuss ebenfalls entsprechend angepasst wird. Der neue Gesamtbetrag muss an das Versicherungsunternehmen oder den Versorgungsträger überwiesen werden, in diesem Fall an die Pensionskasse.

Auswirkungen für Arbeitnehmerinnen und Arbeitnehmer

Die Leistungen des Versicherungsunternehmens oder des Versorgungsträgers, die sich aus der Entgeltumwandlung ergeben, werden gesteigert, wodurch die Versorgungslücke der Arbeitnehmerin oder des Arbeitnehmers reduziert wird. Diese Informationen werden in geeigneten Dokumenten, beispielsweise im Nachtrag zum Versicherungsschein, zur Verfügung gestellt.

Auswirkungen für Versicherungsunternehmen und Versorgungsträger

Eine bedeutende Herausforderung besteht häufig darin, dass die technische Unterstützung für Bestandsführungssysteme oft fehlt oder unzureichend ist. Dies trifft insbesondere auf Produkte mit variablen Beitragszahlungen zu, bei denen die von Arbeitgebenden gezahlten Beiträge als integraler Bestandteil des Versicherungsvertrags berücksichtigt werden. Es kann vorkommen, dass Arbeitgebende Beiträge leisten, die den maximalen sozialversicherungsfreien Beitrag überschreiten. In solchen Fällen ist es für das Versicherungsunternehmen eine Herausforderung festzulegen, wie mit diesen Situationen umgegangen werden soll.

Informations- und Kommunikationsbedarf

Bei einer Anhebung der Beitragsbemessungsgrenze entsteht oft ein gesteigerter Informations- und Kommunikationsbedarf, der durch gezielte Informationsaufbereitung auf die Bedürfnisse der Zielgruppen ausgerichtet werden muss. Dies erfordert die Nutzung verschiedener Kommunikationskanäle.

Lösungsansatz

Die Umsetzung und die Aufbereitung der Informationen sollten kosteneffizient gestaltet werden. Es gilt einen technischen Lösungsansatz zu wählen, der auch für künftige Erhöhungen der Beitragsbemessungsgrenze flexibel einsetzbar ist. Es sind entsprechende Maßnahmen zu entwickeln. Diese könnten bei Arbeitgebenden und Versicherungsunternehmen beziehungsweise Versorgungsträgern folgende sein:

- Einholung von Unterstützung durch Fachleute

- Verbesserung der technischen Unterstützung

- Nutzung verschiedener Kommunikationswege

- Erstellung von Unterlagen wie Informationsmaterial

Praxiserfahrene Fachleute mit fundiertem betriebswirtschaftlichem Know-how sollten die Auswirkungen verifizieren sowie geeignete Maßnahmen ableiten und gegebenenfalls umsetzen. Diese Expertinnen und Experten sollten nicht nur mit dem Thema betriebliche Altersversorgung vertraut sein, sondern auch über technologische Kompetenzen verfügen, um gegebenenfalls bei der erforderlichen Anpassung der IT-Systeme unterstützen zu können.

Ihr möchtet mehr über spannende Themen aus der adesso-Welt erfahren? Dann werft auch einen Blick in unsere bisher erschienenen Blog-Beiträge.

Auch interessant: