4. Januar 2023 von Michael Greiwe

Rendite und ihre Tücken

Mark Twain soll einmal gesagt haben: „History never repeats itself, but it does often rhyme.“ Dieses Zitat lässt sich auf viele Situationen anwenden und wird auch bei Gesprächen über Finanzen und Geldanlagen häufig verwendet. Denn etwas breiter ausgelegt beschreibt das Zitat auch die Funktionsweise einer Renditeerwartung.

In meinem letzten Blog-Beitrag habe ich erklärt, welche Facetten der Begriff Risiko haben kann und wie wir „unser“ eigenes Risiko herausfinden können. Nun möchte ich mir mit euch den Begriff „Rendite“ genauer anschauen. Diese wird Anlegerinnen und Anlegern nämlich versprochen, wenn das Risiko der Kapitalanlage eingegangen wird.

Was ist eine Rendite?

Das Wort „Rendite“ wird häufig als Synonym für entweder die historische Rendite oder die erwartete Rendite verwendet. Nicht selten werden diese beiden Begriffe in Gesprächen sogar gleichgesetzt. Beide Begriffe – historische oder erwartete Rendite – suggerieren jedoch bereits ihrem Namen nach unterschiedliche Zeiträume.

Die historische Rendite

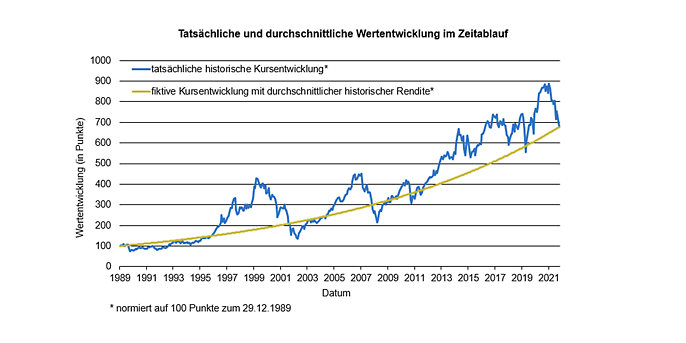

Die historische Rendite betrachtet eine tatsächlich realisierte Entwicklung eines definierten Wertpapiers in einem definierten Zeitraum. Sie beschreibt die prozentuale Veränderung, auch Wertentwicklung oder Performance genannt, dieses Wertpapiers. Um eine Vergleichbarkeit zwischen mehreren Anlagen zu schaffen, wird die Wertentwicklung typischerweise als jährlicher Wert angegeben. In diesem Fall handelt es sich um die durchschnittliche jährliche historische Rendite. Die nachfolgende Grafik veranschaulicht den Unterschied zwischen der tatsächlich beobachteten Kursentwicklung eines Wertpapiers und der fiktiven Kursentwicklung, die eine durchschnittliche Rendite unterstellt. Die abgebildete Anlage ist der Deutsche Aktienindex (DAX) startend mit dem 29.12.1989 und endend mit dem 30.09.2022. Übrigens: Der DAX misst die Wertentwicklung der größten und (bezogen auf die im Streubesitz befindliche Marktkapitalisierung) liquidesten Unternehmen des deutschen Aktienmarktes. Im September 2021 wurde der DAX von ursprünglich 30 Unternehmen („DAX30“) auf 40 Unternehmen („DAX40“) erweitert.

Tatsächliche und durchschnittliche Wertentwicklung: Gegenüberstellung der Kursentwicklung des Deutschen Aktienindex' startend mit 100 Punkten zum 29.12.1989 und endend mit dem 30.09.2022. Der blaue Graph zeigt die historische Wertentwicklung, der goldene Graph eine fiktive Wertentwicklung bei konstanter Rendite in Höhe der durchschnittlichen jährlichen historischen Rendite.

Die Aussagekraft der durchschnittlichen historischen Rendite (goldener Graph) lässt sich wie folgt beschreiben: Das Wertpapier (in unserem Fall der Deutsche Aktienindex) hat sich im definierten Zeitraum (zwischen dem 29.12.1989 und dem 30.09.2022) jedes Jahr durchschnittlich um x % (+6,01 %) verändert: ((Endwert⁄Startwert)^((1⁄Zeit) ) )-1, mit Endwert zum 30.09.2022: 12.114,36 Punkte; Startwert zum 29.12.1989: 1.790,37 Punkte; Zeit: 32,75278 Jahre.

Die Realität sah dagegen sicherlich anders aus, was der blaue Graph veranschaulicht: Kurse von Wertpapieren schwanken und damit schwankt auch ihr Wert.

- Mal steigen Kurse stärker, zum Beispiel zwischen 1995 und 2000 (zwischen dem 30.06.1995 und dem 29.02.2000 betrug die durchschnittliche jährliche historische Rendite des DAX30 32,12 %), mal schwächer.

- Mal fallen sie stärker, beispielsweise in den Folgejahren 2000 bis 2003 (zwischen dem 31.03.2000 und dem 31.03.2003 betrug die durchschnittliche jährliche historische Rendite des DAX30 –31,68 %), und fallen wieder schwächer. Im Durchschnitt jedoch lag die Veränderung über den gesamten definierten Zeitraum bei x % (+6,01 %) pro Jahr.

Wie ihr seht, spielt die Schwankung, auch Volatilität genannt, neben der Rendite eine enorm wichtige Rolle bei der Bewertung eines Wertpapiers. Dieses kontroverse Thema soll jedoch Teil eines separaten Beitrags sein.

Die erwartete Rendite

Bei einer Investitionsentscheidung steht man nun vor der Aufgabe, einzuschätzen, wie sich ein definiertes Wertpapier in einem zukünftigen definierten Zeitraum entwickeln könnte. Und vorweggenommen: Niemand – zumindest ist mir niemand bekannt – kann die Zukunft vorhersagen. Es erscheint daher am sinnvollsten, für eine Prognose die historischen Werte zu verwenden. Dadurch wird suggeriert, dass Szenarien, die sich in der Vergangenheit ereignet haben, wieder eintreffen werden.

Den letzten Satz darf man hierbei nicht wörtlich nehmen, sondern sollte ihn stets vor dem Hintergrund von Mark Twains Zitat betrachten: Die Geschichte wird sich nicht eins zu eins wiederholen. Doch die Richtung wird wahrscheinlich stimmen und wir werden in den meisten Fällen in der Lage sein, Parallelen zu erkennen.

Eine wichtige Eigenschaft von erwarteten Renditen ist ihre Stabilität. Eine erwartete Rendite wird aussagekräftiger, wenn diese auf einer längeren Historie fußt. Das bedeutet, die historische Rendite, die der erwarteten Rendite zugrunde liegt, weist eine lange Historie auf. Wie eingangs gesehen, „glättet“ die durchschnittliche historische Rendite die Schwankungen der Wertentwicklung derart, dass diese nahezu auf eine Gerade „gestutzt“ wird: Der goldene Graph der fiktiven Wertentwicklung auf Basis der durchschnittlichen jährlichen historischen Rendite verläuft nicht linear, sondern aufgrund des Zinseszinseffekts exponentiell ansteigend. Sie ignoriert die starken und schwachen Phasen, die ein Wertpapier durchlebt.

Diese Stärke- und Schwächephasen sollten jedoch unbedingt einkalkuliert werden. Eine längere Historie zur Ermittlung einer stabilen historischen Rendite als Basis der erwarteten Rendite ist wichtig. Ebenso wie ein entsprechend langer zukünftiger Anlagezeitraum, um Schwächephasen, die „geglättet“ wurden, ausstehen und überstehen zu können.

Regression zum Mittelwert

Das Prinzip hinter dem „Aussitzen“ von Stärke- und Schwächephasen lässt sich durch das Phänomen Mean Reversion, zu Deutsch die „Regression zum Mittelwert“, beschreiben. Der Psychologe Daniel Kahneman hat dies in seinem Buch „Thinking, fast and slow“ beschrieben und verweist hierbei auf ein Training beim israelischen Militär. Die folgenden Beobachtungen und Schlüsse sollten nicht nur bei euren Gedanken bezüglich Anlageentscheidungen im Hinterkopf sein, sondern auch bei der Evaluation von Kollegen und Kolleginnen.

Daniel Kahneman unterrichtete Fluglehrerinnen und Fluglehrer der israelischen Luftwaffe und beschrieb den Grundsatz, dass Lob bei Leistungssteigerungen effektiver sei als Tadel bei Fehlleistungen. Ein erfahrener Ausbilder erwähnte daraufhin, dass er das Gegenteil beobachtet hat: Lobte er Flugkadettinnen und Flugkadetten für ein gutes Manöver, so sei das gleiche Manöver nachfolgend schlechter vollzogen worden. Tadelte er die Kadettinnen und Kadetten für ein schlechtes Manöver, so sei das gleiche Manöver anschließend im Allgemeinen besser geflogen worden. Die Schlussfolgerung sei demnach, dass nicht Belohnung, sondern Bestrafung einen Erfolg bringe.

Die Beobachtungen des Ausbilders waren scharfsinnig und korrekt: Auf Lob folgte häufig eine enttäuschende Leistung, auf Tadel häufig eine bessere. Der Rückschluss aus dieser Beobachtung war jedoch die sogenannte Regression zum Mittelwert: Alle Pilotinnen und Piloten hatten Schwankungen in der Qualität ihrer Flugmanöver. Dies bedeutet, dass sie zwangsläufig gute und schlechte Flüge hatten. Beides waren „Ausrutscher“, in unserem Fall Stärke- oder Schwächephasen. Erreichte jemand mit seinem Manöver genau seinen Mittelwert, dann wurde er weder getadelt noch gelobt, denn das Ergebnis war „erwartbar“.

Hatte jemand einen qualitätsmäßigen Ausrutscher nach unten, ist es statistisch sehr wahrscheinlich, dass das nächste Ergebnis besser werden würde. Auf einen sehr schlechten Flug wird mit hoher Wahrscheinlichkeit ein besserer Flug folgen. Und dies unabhängig davon, ob die Pilotin oder der Pilot getadelt oder gelobt wurde. Andersherum zählt das Gleiche: Hatte jemand einen „Sahnetag“, war es sehr wahrscheinlich, dass das darauffolgende Ergebnis schlechter war. Auch hier ist es egal, ob gelobt oder getadelt wurde. Jede Pilotin und/oder jeder Pilot hatte einen erwarteten Mittelwert und es ist statistisch wahrscheinlich, dass ein Ausrutscher nach oben oder unten durch den nächsten Versuch derart korrigiert wird, dass sich durchschnittlich dem Mittelwert angenähert wird.

Das Ziel von Trainings sollte es daher sein, den Mittelwert zu erhöhen und die Schwankungen um diesen (das heißt die „Größe“ der Ausrutscher) zu minimieren.

Abschlussbemerkung

Das gilt analog auch für Wertpapiere: „History never repeats itself, but it does often rhyme.“ Wenn nie dagewesene Ereignisse ausbleiben, dann wird langfristig der Mittelwert erreicht! Auch wenn der Weg dahin höchstwahrscheinlich anders verlaufen wird.

Diese Erkenntnis lässt sich auch auf eine „erwartete Rendite“ projizieren. Denkt daher bei Renditeversprechungen immer an die Einflussfaktoren Stabilität (Länge der Historie) und unbekannte Ereignisse. Und im aktuellen Umfeld auch gerne an die Regression zum Mittelwert.

Weitere spannende Themen aus der adesso-Welt findet ihr in unseren bisher erschienen Blog-Beiträgen.